Фининди | Александр Елисеев

В 2028 году (в 40 лет), если без непредсказуемого, запланирован выход на пенсию. Для связи и рекламы: @sngpwr Ютуб: https://www.youtube.com/c/finindie Дзен: https://zen.yandex.ru/finindie

Kategoriyalar

Investing

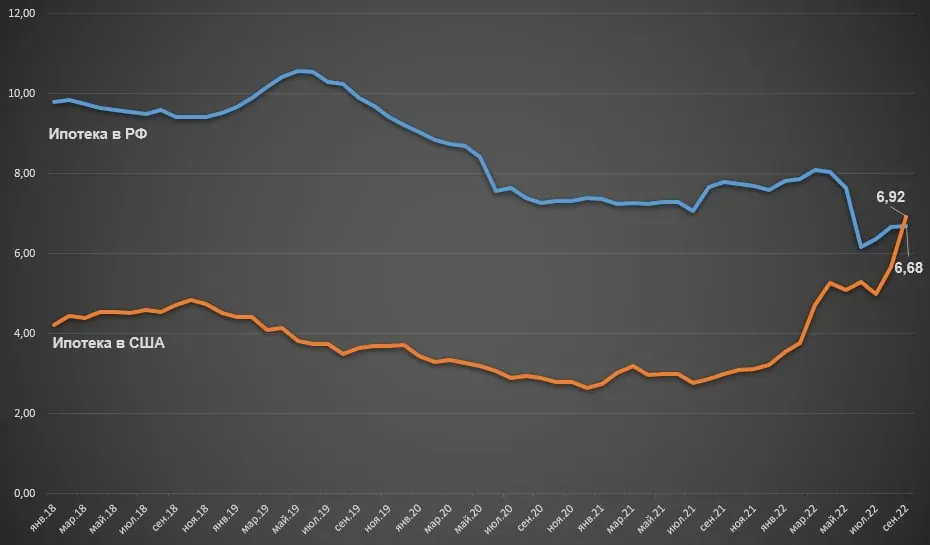

Средняя ставка по ипотеке в РФ в сентябре составила 6,68% (данные ЦБ РФ).\nСредняя ставка по ипотеке в США по состоянию на середину октября составила 6,92% (данные ФРС, Freddie Mac).\n\nИпотека в России дешевле ипотеки в США впервые за всю историю существования нашего ипотечного рынка. Удивительное рядом.\n\n@finindie

Путеводитель по блогу "Фининди | Александр Елисеев"\n\nТак много новых подписчиков за последние месяцы прибавилось! Пора обновить закрепленное сообщение и вновь рассказать о себе.\n\nМеня зовут Александр, я из Санкт-Петербурга, и я инвестирую в российский и американский фондовый рынок. Я сразу хочу акцентировать внимание на том, что я не зарабатываю на фондовом рынке: зарабатываю я на работе. Фондовый рынок я использую как способ сберечь накопленное, получить доход выше инфляции на протяжении долгих лет. \nМоя цель - достичь такой величины портфеля, при которой он способен дать ренту, которая покроет 100% от повседневных затрат моей семьи.\nЯ - обычный человек, частный инвестор. Я - не экономист, не финансист, не профессиональный консультант с лицензией от ЦБ, не CFA, и не PhD. \n\n🔥 Список полезных статей, таблиц, литературы, источников информации и сайтов собран тут 🔥\n\n— — —\nНапомню, что у меня есть канал на YouTube. \nЗдесь и на Ютубе материал практически не повторяется: там я провожу прямые эфиры (Стримы), делаю еженедельные обзоры новостей (Хроники), обзоры отчётов компаний и полезных инструментов и ресурсов для инвестиций.

Очевидные для американского ребёнка вещи, о которых не знает Юрий Дудь\n\nПосмотрел на выходных 3-часовой фильм Юрия Дудя о Кремниевой Долине. И есть в середине этого фильма примечательный отрывок. Это диалог Юрия с Андреем Дороничевым - директором по продукту Google, создателем мобильного приложения Youtube. Вот этот диалог:\n\nА: Здесь идее инвестирования тебя обучают с детства. У меня ребёнку 8 лет, я ему объяснил, что такое "инвестировать", и он инвестирует деньги. У него есть портфель, карманные деньги, которые он накопил за последние два года, он вложил их в 4 компании, в которые он верит. Он вложил в Google, Netflix, Microsoft и Amazon...\nЮ: Стоп-стоп-стоп. Виртуально или по-настоящему?!\nА: Ну я за него купил.\nЮ: Настоящую акцию Гугла?!\nА: Да. И он смотрит, следит за своим портфелем и понимает, что есть такая вещь как деньги, и это не какая-то штука, которую ты хранишь где-то в золотом сейфе своём, а потом тратишь на какие-нибудь красивые вещи. А деньги - это инструмент, который должен работать. Это твой сотрудник, которого ты устраиваешь на работу, и он делает что-то полезное где-то ещё пока ты им не пользуешься. Эта ключевая идея понятна всем американцам, их учат с детства этому, это очень важно. А когда ты понимаешь это, ты начинаешь понимать идею диверсификации, что если ты всех своих "солдат" отправишь в одно место и не распределишь, то это очень рискованно. \nЮ: 😳\n\n———\nЛицо Юрия выражает мои эмоции 2-3 года назад, когда я начал понимать, что вообще-то да - я могу покупать акции Google или Microsoft. И не только могу, но и должен заставлять своих "солдат" работать на себя, а не отлёживаться под матрасом или на депозите в банке. Там это понимает даже 8-летний ребёнок, но тут этого не понимает взрослый, прогрессивный 30-летний дядя, который вроде бы научился зарабатывать больше, чем тратить, а что с этим дальше делать - непонятно. \nА почему я не понимал? Да потому что в детстве меня учили тому, как отличить ядерный взрыв от неядерного (чтобы что? Чтобы понять, от какой ударной волны ты погибнешь через 5 секунд?..), но не учили вот таким элементарным вещам. \nВот и выросло целое поколение, которое ставит знак равенства между пирамидами Мавроди и акциями Амазона...\n\nСсылка с привязкой по времени к отрывку

ADR Sberbank в Лондоне стоит $0,01. В одной такой расписке 4 обыкновенные акции $SBER.\n\n1,10₽ / 4 = 0,275₽ за одну акцию. \n\nУ Сбербанка 22 млрд 587 млн акций (с учётом префов).\n\n22 млрд 587 млн * 0,275₽ = 6 млрд 211 млн ₽ - рыночная капитализация Сбера по версии инвесторов в депозитарные расписки на LSE.\n\nСегодня Сбер отчитался по МСФО о чистой прибыли размером 1 трлн 246 млрд ₽ за 2021 год. В 2021 году было 365 дней.\n\n1246 млрд ₽ / 365 = 3,4 млрд ₽ в день зарабатывал Сбер в 2021 году.\n\nЛондонские инвесторы оценивают Сбер в меньшую стоимость, чем он зарабатывает за 2 дня. Я полагаю, что это как-то связано с тем, что связь между депозитарными расписками и реальным бизнесом разорвана. Это наводит на мысли, что надо как-то по-другому оценивать депозитарные расписки в будущем. Я про расписки других компаний, которых у меня довольно много - та же Alibaba, например.

📆 Есть у меня такое рутинное занятие – следить за дивидендами по своему портфелю и постоянно обновлять данные. Всё это время я (как и многие из вас) делал это просто в таблице, периодически обновляя её. Прекрасно понимаю, насколько важно держать под контролем свои доходы, но при этом осознаю, что время, затраченное на это занятие, я бы мог с успехом реинвестировать в другие более важные дела, плюс всё-таки надо больше отдыхать.\n\nЭто надо как-то автоматизировать. Я начал искать сервис, способный помочь мне с решением этой задачи. И нашёл приложение Дивплан – весьма простое в использовании, предназначенное для планирования дивидендов и купонов. Установил на телефон, и теперь прогноз див.потока доверил ему, поглядим что из этого выйдет. Ожидаемые выплаты просчитаны здесь на год вперёд и обновляются ежедневно, что очень даже удобно. Американские акции все есть, облигации и даже еврооблигации есть. По НЛМК в пятницу дивиденды порезали, я в выходные забивал данные - это уменьшение дивидендов уже учитывалось в приложении.\n\nВсё, что от меня потребовалось – лишь добавить ценные бумаги из моего портфеля, с указанием их кол-ва. Причём единожды, и теперь остаётся обновлять периодически состав и кол-во бумаг когда докупаю что-то.\n\n🔔 Так что скачивайте приложение «Дивплан» себе на телефон и экономьте своё время! Приятно, когда люди делают что-то действительно полезное. Базовая версия приложения бесплатная, а по подписке доступен премиум-функционал: сохранение данных, мультипортфельность, расчет с налогами, изменение цены покупки и многое другое.\n\nСсылка на App Store\n\nСсылка на Play market\n\n#реклама | А мои дивиденды+купоны (если их не порежут) вот такие в 2020 году ⬇️

Что будет со страной в следующие 3 года? Опрос Банка России\n\nБанк России в очередной раз провёл опрос, в котором участвовали лучшие макроэкономисты страны. Экспертов попросили дать оценку на период с 2022 по 2024 гг. по ключевым параметрам (по ВВП - до 2029). И вот что они спрогнозировали:\n\n▪️ Инфляция в 2022 году: 20%. Инфляцию на уровне 20% россияне в последний раз наблюдали в 2000 году.\n▪️ Среднегодовая ключевая ставка ЦБ в 2022: 18,9%. Обращу внимание, что здесь речь о среднегодовом параметре, и мы уже прожили 2 месяца со ставкой 8,5%-9,5%. Так что эксперты не видят возможности для значительного снижения ставки в этом году, до конца года она будет оставаться примерно на том же уровне. Ставку на уровне 20% и выше россияне не видели с 2002 года.\n▪️ ВВП в 2022: падение на 8%. Это самый страшный показатель. Падение ВВП на 8% в сравнении с предыдущим годом россияне не видели за всю историю наблюдений с 1995 года. Очень близко 2009 год - падение ВВП было на 7,8%.\n▪️ Номинальный рост заработной платы в 2022: 9,5%. Реальные располагаемые доходы (это номинальные за вычетом инфляции) в 2022 году могут упасть более чем на 10% по отношению к 2021 году.\n▪️ Средний курс доллара в 2022: 110₽. Два первых месяца мы жили с курсом на уровне ~75₽. А это значит, что к среднему показателю 110₽ мы можем прийти только если с марта по декабрь средний курс будет на уровне 117₽.\n▪️ Долгосрочный рост ВВП в 2025-2029: 1%. Если прогноз сбудется, то к уровню 2021 года мы вернёмся только в 2030. Все эти 9 лет (2022-2030) мир будет развиваться и расти дальше, а мы будем возвращаться к уровню 2021 года...\n\nВы можете прочитать полный текст с красивыми графиками и деталями расчётов на следующих платформах:\n\nVС: https://vc.ru/finance/377961-opros-banka-rossii-chto-budet-so-stranoy-v-sleduyushchie-3-goda\nПикабу: https://pikabu.ru/story/chto_budet_so_stranoy_v_sleduyushchie_3_godaopros_banka_rossii_8914700\nСмарт-Лаб: https://smart-lab.ru/blog/780264.php\nТелеграф: https://telegra.ph/Opros-Banka-Rossii---chto-budet-so-stranoj-v-sleduyushchie-3-goda-03-11\n\nПлюсики приветствуются. \nИсточник

Что делаешь со своими иностранными акциями, которые покупал через брокеров, попавших под санкции?\n\nКороткий ответ: Ничего пока не делаю.\n\nРазвёрнутый ответ: \n1. Открытие. Под блокирующими санкциями. Вот их пресс-релиз с описанием доступных функций и ограничений. На Открытии у меня сконцентрировано много активов. Причем, они есть как на ИИС, так и на брокерском счёте. Денежных средств сравнительно немного ($800 на ИИС, т.е. для вывода недоступны). Необходимо в ближайшее время определиться с тем, во что обратить эти денежные средства - возможно, есть смысл в рубли и потом в короткие ОФЗ. С иностранными акциями пока что ничего не планирую делать. Если попросят на выход - придётся их продавать или переводить к другому брокеру.\nХуже всего ситуация обстоит с активами, купленными на секции Global. Это примерно $3000 в виде паев ETF VXUS, VWRA. Открытие оперативно перевело активы в НРД, уже они de facto в НРД. Но, как следствие, ни для продажи, ни для покупки они недоступны. По неофициальной информации, этот вопрос рассчитывают решить в течении нескольких дней.\n\n2. ВТБ. Под блокирующими санкциями. Вот их пресс-релиз. В ВТБ также есть значительные активы. Там счёт жены и ИИС жены. На брокерском счёте были $2400 под покупку иностранных акций, я вывел их в банк, все равно на брокерском счёте от них толку нет. И на брокерском счёте, и на ИИС есть иностранные акции, также на ИИС есть паи FXCN. Пока не планирую с ними ничего делать, они доступны только для продажи.\n\n3. Тинькофф. Не подвергся санкциям. Там также значительные активы, и все они полностью доступны. Вполне вероятно, что брокер станет теперь основным для меня. Брокер на протяжении всех этих бешеных дней работает без значительных сбоев и не только не создаёт стресс, но и наоборот успокаивает своей стабильностью и доступностью функций (кто бы мог подумать неделю назад, что я буду писать такие вещи). Продолжаю плановые транзакции на нём: покупка иностранных акций и долларов. \n\n4. Если всё-таки единственным выходом будет продажа/перенос иностранных активов с ВТБ и Открытия, могу открыть ещё один счёт в крупном брокере, которого не затронула волна блокировок. История показала, что не стоит концентрировать всё в одном месте.\n\nПомню, ранее люди выбирали брокера по разнице 0,01% в комиссиях или красоте приложения. Похоже, эти времена позади.

Насколько мы все с вами знаем, любые валюты, отличные от доллара, с 9 марта можно снимать только с принудительной конвертацией в доллар по рыночному курсу. А "новые деньги", поступившие на счёт после 9 марта, снять пока что можно только в рублях. \n\nТак вот. Знакомая сегодня снимала свои евро со счёта в ВТБ. Далее с её слов:\n \nТак как наличные евро снять нельзя, а можно только доллары, операционист в ВТБ предложил произвести конвертацию сначала евро в рубли, а потом рубли в доллары. Мол, они сейчас только так делают, и система по-другому не даёт сделать. Я обратила внимание операциониста на то, что ЦБ предписывает конвертировать в таком случае по рыночному курсу, а не по курсу банка. А курс Евро-Доллар на сегодня 1,098. Тот начал что-то сочинять, и я включила аудиозапись на всякий случай и предупредила, что в случае если не удастся сделать так, как предписано - запись будет приложена к жалобе в ЦБ.\nНачали считать. Конвертация из евро в рубли по 122,45₽ - курс соответствует оф. курсу ЦБ. Спрашиваю, по какому курсу потом будет конвертация в доллары и сколько долларов выдадут в кассе. Он замялся и сказал, что курс узнает только после конвертации Евро-Рубль. И с фразой "ну что, конвертируем?", - смотрит на меня. Я отказалась и настояла на вопросе: какой будет курс Рубль-Доллар? Операционист вздохнул, покопался в компьютере и выписал на листок курс: 136,20₽. То есть, в итоге конвертация через рубль пройдёт по курсу 0,899! За 1000 евро я должна получить 1098 долларов, а получу 899 долларов.\nЯ сказала, что это никуда не годится, и я буду писать обращение. Он зачем-то мне распечатал бланк претензии в банк ВТБ, но я напомнила, что буду писать обращение в ЦБ. Он предложил произвести конвертацию Евро-Доллар в личном кабинете на сайте. В личном кабинете курс составлял 1,068 - что уже лучше, но всё-таки не тот. Да и нажав кнопки в личном кабинете, я как бы получу новые доллары, которые после 9 марта снять нельзя. Несмотря на убеждения операциониста, что всё будет ок, сомнения оставались.\nПрежде чем я собралась уходить, я поняла, что у меня на руках нет никакого подтверждения неправомерных действий, а все курсы валют не озвучивались на аудиозапись, а выписывались на листочек. А значит, никому ничего не докажешь. Так что я попросила распечатать для меня поручения по конвертации, которые я не подпишу, а заберу с собой. \nВ этот момент операциониста будто подменили, и он предложил посмотреть, а может всё-таки есть возможность у него в системе сделать конвертацию без рублей. И - о чудо! - действительно оказалось можно поменять по курсу ЦБ 1,098. Что я и сделала, забрав в итоге доллары в кассе по нужному курсу.\n\nt.me/finindie\n———

Мысли вслух - 12 тезисов\n\n1. С утра я даже немного переживал. Впервые за всю жизнь захотел заправиться при наличии половины бака "на всякий пожарный". Но заправка была закрыта 😂 Отпустило быстро.\n2. Утром панические настроения чувствовались сильно. Много фейк-ньюс. Пытались выбить из колеи, и - уверен - многих выбило из колеи.\n3. Коллеги на работе (очень слабые в части финансовой грамотности) рассуждали о снятии наличных, закрытии вкладов любой ценой, даже с потерей процентов, вариантах купить валюту по любой цене "пока не запретили". Это выглядело со стороны глупо, но их можно понять.\n4. Понимаю, что сейчас вся страна именно так и думает - снять кеш - и именно это (а не санкции) может вызвать большой финансовый кризис. Мы сами себе вмиг готовы выписать самые мощные санкции (положив банковскую систему) в порывах собственного страха.\n5. Мосбиржа сработала четко и без сбоев. Прямо респект. Всё по регламентам. Планки-дискретные аукционы-возобновления торгов. За СПБ Биржей особо не следил, т.к. я всё равно игнорирую российский "кухонный" утренний премаркет, он слабо отражает реальность. Есть смысл смотреть только на основную торговую сессию.\n6. Брокеры лагали, но в Открытии без проблем открыл Квик, где как раз лежало 90000₽ на российские акции - остаток, который и так планировал обратить в акции до конца февраля.\n7. Когда пошли новости о том, что Сбер докатился на дискретном аукционе до 50₽ - понял, что вот он, момент страха. Покупай пока льется кровь. Правда, по 50₽ я его не видел, но по 89₽ видел. Купить, правда, не удалось - пока разобрался, он скакнул до 128₽. Правда, со временем вернулся близко к 100₽.\n8. Расставлял заявки пока цены были неадекватными. Большая часть заявок исполнилась. Вечером подведу итоги, сейчас не время.\n9. Удалось "разменять" свои Сбер-префы на Сбер-обыкновенные по той же цене (даже в небольшой плюс, т.е. префы продал чуть дороже, а обыкновенные купил чуть дешевле с разницей в несколько секунд). Обычно разница между ними составляет 7-9%, из-за чего я всегда покупал преф.\n10. Отмечу очень важную вещь: я расходую на российские акции сейчас только то, что под них и было отведено ранее. Свою кеш-позицию на российских акциях не жгу. Это именно плановые ежемесячные пополнения, которые я ещё в декабре зарекался отправить в российские акции. Вот остатки, они ушли сегодня.\n11. Кеш-позиция также пошла в расход, но на американские акции (22-23 фев), которые как раз упали более чем на 10% от максимальных значений. Потихоньку пошла закупка сверх ежемесячных стандартных пополнений. Кеш-позиция к моменту начала расходования доросла до 12% - акции падали в цене, соответственно доля денег росла относительно доли акций.\n12. Всё, что сейчас делаю - всё в рамках записанных ранее правил, на эмоциях не произвожу незапланированных действий, ровно как и не сижу в оцепенении, а стараюсь исполнять план.\n\nПост больше для себя в будущем, чтобы проанализировать с холодной головой корректность действий. \n\n———\nСегодня после более чем 1-летнего перерыва возобновляю "Хроники кризиса" на Ютубе. Сегодня выпуск #31, и он будет в формате прямого эфира онлайн. Поставил на 18:30, но могу чуть позже начать.

ВТБ и Открытие: перевод бумаг\n\nПришло письмо от ВТБ с информацией о переводе моей жены как клиента к брокеру Альфа-Банк. Насколько я понял, переводится и ИИС, и брокерский счёт. На этих счетах не было ни одной российской позиции, так что брокерский счёт в ВТБ останется, по всей видимости, пустым. Мы не планируем предпринимать какие-то действия по последующему уходу из Альфа-Банка. Это один из крупнейших банков и брокеров страны, и решением ВТБ довольны.\n\nОт Открытия также пришло письмо. Открытие переводит всех клиентов к брокеру "Инвестиционная Палата", о котором мало что известно. Открытие гарантирует прежний уровень сервиса и аналогичные тарифы. Не совсем понятен момент с переводом ИИС - в приложении к письму сказано, что для ИИС есть некое другое решение, чуть позже оно будет применено. Надеюсь, что имеется ввиду полный перевод ИИС как единого целого, вместе с остатками денежных средств и российскими бумагами.\nВ отличие от Альфа-Банка, Инвестиционная Палата - это тёмная лошадка. Что ж, посмотрим как будет выглядеть последующее обслуживание. Точно не планирую принимать эмоциональных решений и "бежать". Для начала присмотрюсь к сервису, и впоследствии приму решение, оставаться ли или мигрировать к другому брокеру.

Изменения в ИИС, тестирование неквалифицированных инвесторов, американские ETF\n\nВчера представитель ЦБ (зам. Набиуллиной, главный по фондовому рынку в ЦБ) Сергей Швецов провёл стрим на Ютубе, рассказал об изменениях, касающихся всех нас и ответил на вопросы зрителей. Прямо как я по воскресеньям, только на час короче. И без донатов с вопросами про перспективы Аэрофлота.\nЭкономлю вам время, выписав основные тезисы.\n\nОб ИИС\n1. ИИС-А свою задачу по привлечению интереса к фондовому рынку выполнил.\n2. Бюджет на вычеты - не резиновый! Слишком много вас понаоткрывало ИИС\'ов уже, иностранные акции покупаете на него. Говорим с Минфином о возможном будущем ограничении выдачи вычетов ИИС по сделкам с иностранными бумагами.\n3. Минфин думает о том, что делать с ИИС\'ами, в том числе с ИИС третьего типа - ждите новостей.\n4. ИИС-Б точно ничего не угрожает. По ИИС-А льгота рано или поздно будет отменена.\n5. Все будущие изменения по ИИС-А будут производиться только по новым ИИС\'ам. По всем ИИС, открытым до этих изменений, всё останется как есть.\n6. Обсуждается вопрос по разрешению частичного снятия средств с ИИС после 3 лет с момента открытия счета.\n\nО тестировании\n1. Тестирование неквал. инвесторов начнётся даже не с 1 октября, а постепенно с 1 сентября. Постепенно. А с 1 октября - будет обязательным при допуске к некоторым штукам.\n2. Сделав бета-тесты на чувашских студентах, решили не палить варианты ответов. Однако, сами вопросы уже известны для каждого из инструментов, требующих допуска.\n3. Вопросов будет минимум 7: три из них - для определения, кто вы есть такой (ответы не влияют на допуск), ещё четыре - на знание инструмента. Каждый брокер на усмотрение может добавлять вопросы, но вообще хватит и семи.\n4. Если вы до 1 января 2020 года пользовались какими-либо штуками, которые требуют тестирования, то вам не надо тестироваться. Если вы торговали ришку в 2019 году, вас не будут тестировать на фьючи. Но могут потестировать на структурные облигации, если вы их захотите.\n5. Тестироваться можно НЕОГРАНИЧЕННОЕ КОЛИЧЕСТВО ПОПЫТОК. Это было подчеркнуто Швецовым и проговорено трижды. Если вы делаете повторное тестирование в тот же день, вам не будут задавать три вводных вопроса, только те что по существу.\n6. Тест - не преграда.\n7. Тем, кто получил статус квала ранее, ничего сдавать не нужно. Никто этот статус у вас не отнимет.\n8. Брокер вправе снять с вас статус квала, если видит, что вы - дно. Не обязан (да это и не в его интересах), но право такое имеет.\n9. Иностранные неспонсируемые ETF - через тест или квалам. Облигации если они ниже ААА (т.е., все кроме ОФЗ) - через тест или квалам.\n\nОб иностранных ETF\n1. Неспонсируемый листинг в том виде, в котором мы его разрешили - безопасен.\n2. Допуск с 1 апреля 2022.\n3. Пока 42 базовых индекса, по которым можно допускать ETF, но будем расширять список.\n\nРазное\n1. Знаем, что есть дисбаланс - у вкладов есть "льготный безналоговый миллион", а у облигаций - нет. Ничего с этим делать не планируем.\n2. Иностранных брокеров никто не запрещает. Они могут официально обслуживать граждан, если у них открыт офис в РФ. Есть очень именитые иностранные брокеры, работающие в РФ. Если вы о них не знаете, возможно, ваш размер депозита им просто не интересен.

«Тинькофф» выкупил заблокированные активы клиентов в долларовом фонде «Вечный портфель» на 550 млн рублей\n\nБанк «Тинькофф» выкупил активы клиентов, которые вложили средства в инвестиционный фонд «Тинькофф вечный портфель USD». На выкуп активов было направлено 550 млн рублей. Активы будут разблокированы для 450 тыс. клиентов. Об этом сообщила пресс-служба кредитной организации.\n\nСейчас объясню, что к чему и почему это важно. Довольно крупный фонд с 4,7 млрд ₽ внутри до сих пор так и не был открыт для торгов с 25 февраля. Этот фонд $TUSD использовался в качестве одного из компонентов довольно популярной услуги "Инвесткопилка", так что пользовался популярностью. Пайщиков с микро-позициями там довольно много (Тинькофф заявляет о 450 тысячах человек). Это довольно нервная ситуация: ты - молодая девушка, ничего не смыслишь в этих ваших инвестициях, просто бегаешь по митингам в зуме и волосы назад - подключила себе Инвесткопилку, чтобы сдача с кофе и смузи куда-то там конвертировалась и инвестировалась сама. А потом бац-бац... И все это заблокировано без возможности продать. Стоит отметить, что копилка в рублях не замораживалась, и при открытии биржи в марте была свободно конвертируемой. Копилка в евро разблокировалась в июле. А с сегодняшнего дня и копилка в долларах разблокируется полностью тоже. Торги начнутся в 16:30 по Москве, и что-то мне подсказывает, что дисконтов относительно справедливой стоимости здесь тоже не будет.\n\nКак это удалось сделать и почему не удавалось раньше?\nЕсть предписание ЦБ, согласно которому возобновлять торги фондами можно только в случае если внутри фонда заблокировано (в НРД) менее 10% от стоимости всех активов. В "Вечном портфеле" по данным Тинькофф Капитал было заблочено 11,2%. Тинькофф решил взять риски блокировки на себя и снять его с пайщиков фонда. Он купил новые активы, аналогичные старым заблокированным, на сумму 550 млн ₽, и отправил их в фонд $TUSD. А оттуда взамен переписал на себя такое же количество зависших в НРД активов. В итоге, я как акционер банка $TCSG должен быть немного расстроен, ведь вместо ликвидных денежных средств на сумму 550 млн ₽ моя компания получила на баланс неликвидные заблокированные активы. С другой стороны, как клиент и частный инвестор (для которого важна ответственность профессиональных участников рынка и расширение весьма скукожившегося пула возможностей), я очень рад. В принципе, Тинькофф мог бы выкупить 1,5-2% активов, снизив долю заблокированного в фонде ниже планки в 10%, достигнув того же эффекта - старта торгов. Почему-то решено не экономить на этом. Ну пусть так.\n\nНовость, очевидно, хорошая. Старт торгов давно не торговавшимися штуками у нас с вами в портфеле - хорошо, а вечная неопределенность и профучастники, спрятавшие голову в песок и забившие болт на своих клиентов - плохо.\n"А что мы можем сделать, остается только ждать" - нет, господа-профучастники, как показывает практика, можно что-то и сделать.\n\n@finindie

Довольно много новых людей подписалось в последние пару месяцев (правда, отписалось ещё больше), так что есть смысл немного рассказать, что тут вообще происходит.\n\nМеня зовут Александр, мне 33 года. Этот блог я веду самостоятельно, у меня нет ни литературных негров, ни менеджеров, ни маркетологов в найме. Если вы наткнулись на мой блог - это чистая удача и стечение обстоятельств, т.к. мой рекламный бюджет за 3,5 года ведения этого канала по-прежнему 0₽. Ровно как и 0₽ я получил от подписчиков - здесь вам ничего не пытаются впарить. Но этот канал не бесплатный! Вы оказались на платном канале. Раз в неделю здесь публикуется реклама. Чтение этой рекламы - это и есть ваша плата за подписку.\n\nНаша семья состоит из 4 человек (2 взрослых, 2 детей). Наши доходы значительно превышают наши расходы вот уже на протяжении 10 лет. Мы из очень небогатых провинциальных (если не сказать деревенских) семей, так что на все блага цивилизации приходилось зарабатывать самостоятельно. Когда самые необходимые вещи (квартира, ремонт в ней, авто) были куплены, привычка к накопительству сохранилась, откладывали по инерции не совсем понятно на что. В какой-то момент появилась идея обратить этот капитал в финансовую независимость. \n\nЯ изучил много разных источников и понял, что мне необходимо накопить примерно 300 ежемесячных расходов - этого будет достаточно. В конце 2021 года я отчитался перед вами о том, что накопил 150 ежемесячных расходов (около 17,5 млн ₽). Но 2022 год внес значительные корректировки. В начале октября будет 4 года с начала инвестиций в фондовый рынок, будет очередной подробный годовой отчет. А пока давайте пройдемся по рубрикам, которые вы можете здесь увидеть:\n\n▪️ Мои инвестиции. Самая частая рубрика, рынок ценных бумаг - очень интересная и огромная область знаний, и я только оканчиваю "бакалавриат" здесь (я всего лишь 4 года этим занимаюсь). У меня довольно упоротая на первый взгляд инвестиционная стратегия, которая сложным языком называется "сэмплирование индексов широкого рынка путем покупки отдельных акций". Помимо акций, в портфеле предусмотрена небольшая доля для облигаций и денег на накопительных счетах и в валюте. Целевое распределение 90/10 в пользу акций, однако в 2022 году ввиду понятных причин на текущий момент оно составляет 79/21. Больше подробностей в годовом отчете через 3 недели. Мои портфели акций публичны.\n\n▪️ Мои личные финансы. Вероятно, я самый открытый человек во всем рунете с точки зрения личных финансов (подскажите, кто еще более или хотя бы так же открыт). Каждый месяц я публикую отчет по расходам, из которого несложно догадаться и о размере наших доходов.\n\n▪️ Анализ финансовых рынков, инфографика, всратая статистика. Часто посты из данной рубрики я публикую на внешних ресурсах, так что большинство подписчиков узнало обо мне именно из таких постов.\n\n▪️ Практики и терминология FI/RE. Часто в публикациях проскакивают разные словечки типа "Число FIRE", которые могут быть вам незнакомы. Можно сделать поиск по блогу (много постов написано, и повторять их смысла нет) или задать вопрос в комментариях к любому из постов, я поясню, что имеется ввиду. Есть идея сделать небольшой глоссарий.\n\n▪️ Пятничный трешачок. Иногда в пятницу писать что-то дельное уже нет ни сил, ни желания (я все-таки в первую очередь работяга с офисных галер, а не блохер). А вот расслабиться и устроить срач на 500 комментов желание есть. В таком случае я закидываю какую-нибудь довольно провокационную мысль, и начинается оно. Смысл, конечно же, не в самой провокационной мысли, а в эмоциях, которые она вызывает в ваших сердцах.

Могут ли россияне купить компанию Apple?\n \nЗадался вчера на ночь глядя очень тупым вопросом: а смогут ли россияне скинуться и купить одну-единственную компанию, хоть и самую крупную в мире? Я не говорю о том, чтобы купить десяток топовых компаний - на это вряд ли хватит всех наших денег, но хотя бы одну-то осилим?! Гугл не знает ответа на вопрос, так что пришлось искать ответ самому...\n\nЕсли вам непринципиально, можете почитать на Дзене: https://zen.me/fXWox\n\nЕсли Дзен не нравится, вот вам богоугодный телеграф: https://telegra.ph/Mogut-li-rossiyane-kupit-Apple-08-21\n\nЕсли у вас достаточно времени и сил, чтобы объяснить, что в интернете кто-то не прав, добро пожаловать в комментарии к посту на Пикабу: https://pikabu.ru/story/mogut_li_rossiyane_kupit_apple_8434612

IT-компания Selectel проводит второй выпуск облигаций \n\nSelectel — ведущий независимый провайдер IT-инфраструктуры в России. Эта частная компания — лидер рынка по выручке в приватном и bare metal облаке. В сентябре компания во второй раз предложит инвесторам рублевые облигации.\n\nСбор книги заявок планируется провести в этом месяце. Объем выпуска составит не менее 3 млрд рублей. Ориентир доходности — премия не выше 400 базисных пунктов к трехлетним ОФЗ. Организаторами размещения выступили «Газпромбанк», «МКБ» и «Тинькофф».\n\nКлючевые показатели за первое полугодие 2022\n\nРост выручки — 64%, объем выручки — 3,6 млрд рублей. Скорректированная EBITDA — 1,9 млрд рублей, рентабельность — 53%.\n\nПочему стоит обратить внимание на Selectel? \n\n📈 У @Selectel высокий рейтинг эмитента: ruA (позитивный) от Expert, A(Ru) (стабильный) от АКРА. \n\n📊 Интересно, что темпы роста Selectel уже несколько лет опережают средние темпы роста отрасли. \n\n🇷🇺 Дополнительно в первом полугодии 2022 Selectel получил существенный приток новых клиентов, переходящих из зарубежных облачных сервисов в российские. Выручка от новых клиентов в 2,4 раза превысила уровень 2021 года. \n\n📍 Суммарно у Selectel более 23 000 клиентов. Особенно инвесторов радует, что количество клиентов и их средний чек стабильно растут из года в год. Среди клиентов Selectel — X5 Group, VK, Самокат и ПИК-Проект. При этом у компании хорошая диверсификация выручки: топ-5 клиентов принесли всего 12% выручки по итогам первого полугодия 2022. \n\n📼 Полный отчёт Selectel можно посмотреть на сайте.\n\n———\n#реклама

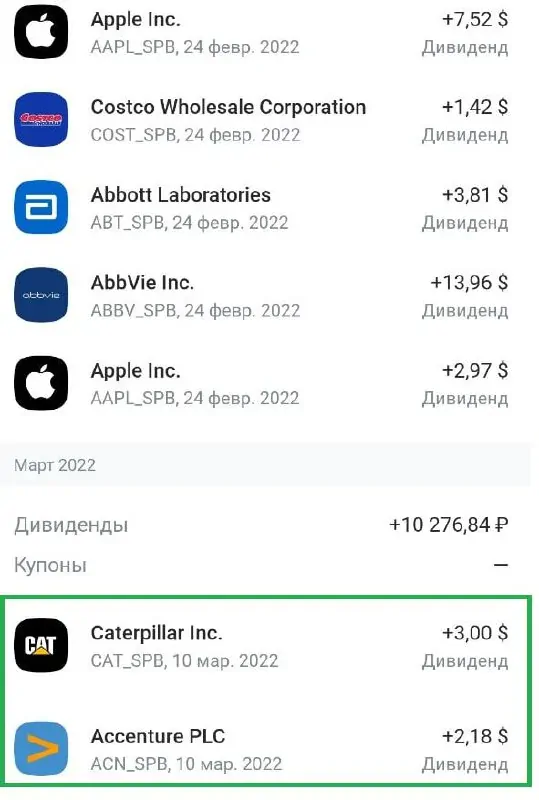

Дивиденды\n\nКак многим известно, сейчас перечисление дивидендов от иностранных компаний затруднено. Точных сроков по возобновлению взаимодействия с мировыми депозитариями никто назвать не может.\n\nНо происходят странные дела: в чат и в комментарии под постами потихоньку начинают приходить люди с сообщениями о поступивших на счёт дивидендах. В начале месяца мне поступали дивиденды от Caterpillar и Accenture, но (как резонно заметили подписчики) это были "запоздалые" дивиденды, которые пришли российским клиентам ещё в феврале, просто мой брокер затупил с переводом.\n\nНо вот сейчас людям поступают выплаты, которые самими американскими компаниями-эмитентами были отправлены уже после введения санкций и всяких блокировок:\n▪️ Ameriprise Financial $AMP - компания отправила дивиденды 28 февраля, а 22 марта они поступили на Тинькофф;\n▪️ D.R. Horton $DHI - компания отправила дивиденды 25 февраля, а 23 марта они поступили на Тинькофф;\n▪️ Weyerhaeuser Company $WY - компания отправила дивиденды 28 февраля, а 23 марта они поступили на Тинькофф;\n▪️ Capital One Financial $COF - компания отправила дивиденды 25 февраля, а 24 марта они поступили на ВТБ (внезапно). Кстати, у меня есть акции $COF на Тинькофф, но я пока что ничего не получал.\n\nДо всех событий между перечислением от самой компании и фактическим поступлением на счёт в России проходило примерно 2-3 недели. Что может объединять эти компании? Почему по ним дивиденды пришли, а по другим - не приходят? Ответов на эти вопросы нет.\n\nЕсли вам поступали в марте дивиденды от иностранных компаний, то сообщите, пожалуйста, в комментариях под этим постом следующие сведения: наименование компании, дата фактического поступления средств, брокер. Буду вам признателен.

Вчерашнюю ситуацию с обнулением 3-миллиардного фонда FXRB от FinEx очень понятным языком описали Павел Комаровский (здесь) и Сергей @finsay (здесь). Не вижу смысла повторять написанное по второму кругу. Я лучше напишу о том, что FinEx решил оставить за скобками.\n\nИ здесь будут плохие новости, готовьте корвалол. Все написанное ниже - это данные из официального отчета FinEx перед ирландским регулятором. Он был опубликован вчера.\n\n1. FXRU.\nКак оказалось, FinEx Tradable Russian Corporate Bonds - это один фонд, и активы внутри него были единым целым. Два тикера на бирже - FXRB (с хэджем) и FXRU (без) - не что иное, как надстройки над единым фондом. Пай FXRB теперь стоит 0₽ 00 копеек. На данный момент в фонде осталось $18,6 млн активов - все они отныне причитаются только держателям паев FXRU. Это $0.27 (примерно 16,60₽) на один пай. Активы скукожились в 5 раз. Отчасти это связано с тем, что сами облигации оцениваются значительно ниже номинала, но наверняка это произошло и из-за принудительных продаж. Совокупные потери фонда >7 млрд ₽.\nПолучается, что держатели паев FXRU частично заплатили за держателей FXRB с рублевым хеджем при ликвидации их надстройки над единым фондом. Несправедливо, но факт.\n\n2. FXWO/FXRW, FXFA/FXRD, FXIP/FXTP.\nДанные фонды также имеют общую корзину активов для каждой пары биржевых тикеров, а сами тикеры - не что иное, как надстройки над единым фондом. Здесь инвесторам "повезло" больше, но урон для хеджирующей части - тоже значительный.\nFXRW - стоимость пая на 31 марта 0,72₽, потеря примерно 43%;\nFXRD - стоимость пая на 31 марта 55₽, потеря примерно 43%;\nFXIP - стоимость пая на 31 марта 63,8₽, потеря примерно 40%.\nПаи без хеджа (FXWO, FXFA, FXTP) от принудительных продаж не пострадали.\nИтого на троих потери чуть менее 1 млрд ₽.\n\n3. FXMM/FXTB.\nФонд денежного рынка каким-то чудом трагедия обошла стороной. И хеджированная часть, и основная - сохранились.\n\n4. FXUS, FXIT, FXCN, FXGD и прочие фонды без хеджа не пострадали.\n\nПруф\n\nUpd: таки опубликовал небольшую заметку на Пикабу - а то потом окажется, что я будто бы о плохих новостях решил не писать :)\n\n———\n@finindie

Расходы в декабре 2022: 160\'273₽\n\nВ декабре потрачено 160\'273₽ - на 17,5% больше, чем в декабре 2021 года. Без учета подарков вышло 132к. Норма сбережений при этом составила 51,5%. Декабрь традиционно высок по расходам. В разрезе категорий подробно и с фотками:\nТелеграф | Дзен\n\nКратко по категориям:\n1). Продукты и бытовая химия - 42733₽;\n2). Услуги - 30595₽;\n3). Подарки - 28426₽;\n4). Прочие расходы - 11000₽;\n5). Одежда - 10569₽;\n6). Авто - 9720₽;\n7). Кафе и рестораны - 8123₽;\n8). Коммунальные услуги - 6547₽;\n9). Дом - 5293₽;\n10). Алкоголь - 2351₽;\n11). Транспорт - 2007₽;\n12). Развлечения - 1707₽;\n13). Здоровье - 1202₽.\n\n———\nВдруг кто-то пропустил: сводная инфа по расходам за предыдущие 12 месяцев: https://t.me/Finindie/1221\n———

В попытках найти хоть какой-то позитив, обратил внимание на поступившие сегодня на брокерский счёт в Открытии дивиденды. Это определённо хорошая новость.\n\nФишка в том, что предыдущие дивиденды поступали 24 февраля на Открытие/ВТБ и 25 февраля на Тинькофф. Не было ещё ни разу такого, чтобы неделю ничего не приходило, а здесь такой перерыв. Очевидно, это было связано с трудностями во взаимодействии наших депозитариев НРД/БЭБ с Euroclear. Интересный факт: в не попавший под санкции Тинькофф дивиденды тоже не приходили (с радостью жду вашего опровержения). И вот сегодня после почти 2-недельного перерыва что-то пришло извне.\n\nЭто актуально и в свете сегодняшней хорошей новости о том, что Amazon решил-таки разбить свою дорогущую акцию (объявлен сплит 20-за-1 в мае). Сплиты обрабатываются так же как и дивиденды, и если связи с Euroclear не будет, то и 19 акций при сплите может "подвиснуть". Такие дела...

Я проанализировал данные за 50 лет. "Не-рецессия" 2022 года уникальна: спрятаться от неё негде\n\n"Рецессии не будет, если всем запретить её так называть"\n\nВ США сейчас наблюдается "Не-рецессия". Дело в том, что по общепринятым правилам игры, падение экономики на протяжении двух кварталов подряд расценивается как начало рецессии, и так было всегда. Однако, падение ВВП на протяжении двух кварталов подряд в 2022 году президент Байден и глава ФРС Пауэлл расценивают как "НЕ-рецессию", и рецессией это называть сейчас не принято. \n\nПускай официально это "Не-рецессия", но технически это все-таки рецессия. И она уникальна. Те, кто готовился к будущей рецессии, анализируя данные предыдущих кризисов, вновь остались в дураках! В чем ее уникальность? Я постарался ответить на этот вопрос в статье, которую вы можете почитать по ссылке:\n\nhttps://vc.ru/finance/497573-ya-proanaliziroval-dannye-za-50-let-ne-recessiya-2022-goda-unikalna-spryatatsya-ot-nee-negde

Почём нынче продают сотрудников Сбера?\n\nЧтобы "купить" себе одного такого среднестатистического сотрудника Сбера, нам понадобится:\n\n22,587 млрд акций (с учетом префов) / 288 тыс. сотрудников = 78400 акций * 270₽ = 21\'168\'000₽\n\nСреднестатистический сотрудник будет работать за себя и за Сашку. А Сашка - будет жить на доход, который генерит среднестатистический сотрудник Сбера. Точнее, на половину дохода - такова дивидендная политика.\n\nЭто не рабовладельческий строй. Это капитализм. Капитализм - лучше, ибо этот сотрудник будет заменяться по мере старения и при потере когнитивных способностей на молодого и активного. Но Сашке всё же следует диверсифицироваться, так что идея покупки цельного сотрудника Сбера откладывается.\n\n@finindie

Вклады и подушка безопасности\n\nБанки повысили процентные ставки по вкладам, и я воспользовался ситуацией, чтобы хоть как-то компенсировать урон от галопирующей инфляции. Валютой закупаться уже поздно, да и впрочем мне не особо нужно - рублей у меня не так уж и много. Валюту я покупал каждый месяц на протяжении нескольких лет.\n\nНапомню, что свою подушку безопасности я распределил следующим образом: 3 месяца жизни в валюте (нал), 2 месяца жизни на банковских депозитах в рублях. Я не меняю свой подход, но рубли переложил с накопительных счетов на срочные вклады:\n1). В Открытии оформил вклад на 140\'000₽ на 6 месяцев под 22% годовых. По-моему, это ставка для премиальных клиентов, а для обычных у них чуть меньше.\n2). В Тинькофф оформил вклад на 100\'000₽ на 3 месяца под 18% годовых. Ставка не самая привлекательная в нынешних условиях, но я не стал из-за выгоды 300-400₽ открывать счета в новых банках.\n\nЯ не стал снимать все доллары со счета ВТБ - снял круглую сумму, а остаток положил на вклад на 3 месяца под 8% годовых. Эти деньги не являются составной частью подушки безопасности, это деньги, которые лежали под закупку иностранных акций. Сейчас раздумываю над тем, что делать с $$$ на счёте в Тинькофф - стоит ли их закидывать на вклад (если да, то я 3 месяца их не смогу трогать) или же они понадобятся в срок от 1 до 3 месяцев для покупки иностранных акций 🤔 У них сейчас есть вклад под 5% годовых на 3 месяца, а также есть опция бесплатного перевода в $$$ в другой банк для премиум-клиентов.\n\nВо избежание череды вопросов, я напомню: рубли ни с каких счетов я не снимал и не планирую снимать - это самое бессмысленное действие в текущей ситуации. Оно не даёт примерно ничего.

Инвестировал с начала года уже 1 млн ₽ в российские акции. А портфель меньше, чем был\n\nСегодня последний торговый день июля, и я плотно закупился. Я напомню, что я покупаю акции, не смотря ни на какие "уровни" и независимо от новостного фона. У меня просто после всех расходов на жизнь каждый месяц остается круглая сумма, которая уходит в сбережения, и на значительную их часть я покупаю акции разных компаний. По моему убеждению в конечном счете через много лет это позволит мне жить на доход от инвестиций.\n\nНачиная с 24 февраля доступ к акциям иностранных компаний затруднен, и я решил сделать больший акцент на покупку российского рынка. Так, за 7 месяцев этого года в российский портфель куплено акций уже на 1 миллион рублей.\n\nНа конец 2021 года портфель стоил 2,35 млн ₽. Я добавил ещё миллион, и теперь он стоит 2,16 млн ₽ - офигенно инвестировал! 😁\n\nПодробности и аналитика портфеля в небольшой заметке: ZEN | Пикабу \n\nПортфель абсолютно публичный: https://snowball-income.com/public/portfolios/UQqAIwzzQO\n\n\nКак вы считаете, стоит ли продолжать покупать российский рынок? Какие есть альтернативы?\n\n@finindie\n———

Крипто-FIRE: что-то пошло не так\n\nВ крипто-мире разворачивается драма. Люди теряют целые состояния, а один из крупнейших стейблкойнов с рыночной капитализацией более 16 млрд долларов - Terra USD - за два дня почти самоуничтожился. Не обошлось и без рептилоидов из Citadel - тех самых, кто участвовал в истории с Gamestop годовалой давности.\n\nЯ мог бы назвать себя крипто-скептиком, и здесь самое время позлорадствовать! Но злорадствовать я не буду - я никому бы не пожелал расставаться со своим капиталом из-за каких-то черных лебедей, это большое несчастье, и радоваться чужому несчастью - это не мой вариант.\n \nВ этой статье я расскажу, что произошло, раскрою небольшую тайну о своем опыте работы с криптой (ещё 7 лет назад это было!), а также задам крипто-энтузиастам вопрос, на который я уже очень много лет не могу найти ответа.\n\n Дзен | Пикабу | Телеграф

Как я декларацию 3-НДФЛ за 2020 год подавал\n\nЗа 2020 год в итоге поступила 241 дивидендная выплата от иностранных компаний. Безумие!\nВ отличие от предыдущего года, когда я вносил каждую выплату отдельно, в этот раз использовал другой метод (с табличкой + внесение суммы с датой 31.12.2020).\nОписал его ещё в декабре, и сейчас добавил уточнения и описал процедуру внесения цифр в 3-НДФЛ:\n\nКАК Я ДЕКЛАРАЦИЮ ЗА 2020 ГОД ПОДАВАЛ\n\nПомимо этого, внес данные по своему ИИС типа А.\nОтмечу, что я сам не знаю, сработает ли такая форма подачи данных! Если и будете использовать, то на свой страх и риск (ничего плохого не произойдет, максимум что может случиться - попросят внести дивиденды отдельными строками в 3-НДФЛ, да вычет по ИИС задержится на пару месяцев в пути). \nЕсли у вас мало выплат от иностранных компаний, вбейте отдельными строками сразу! Не испытывайте судьбу.\n\nОжидаю +52\'000₽ в виде вычета.\nПодлежит доплате НДФЛ 1589₽ за иностранные дивиденды.\n\nЕщё на эту тему:\nПрошлогодний пост про внесение данных по дивидендам вручную\nПрошлогоднее видео\nПост о таблице для дивидендов\nПост о том, какие российские компании на самом деле иностранные\nВидео о таблице для дивидендов

Пост о налогах, который вам стоит сохранить\n\nСудя по комментариям, не все разбираются в теме налогообложения инвестиций. Путаницы много. Так что этот пост может быть полезен.\n\n▪️ Список налоговых льгот - ИИС\'ы, ЛДВ, менее известные (и менее интересные) льготы. Внимание на презентации, в них раскрывается множество деталей [не моё]\n▪️ Часто задаваемые вопросы о налогах в инвестициях - вся базовая информация, которую вы и так наверное знаете [не моё]\n▪️ Как я дивиденды от иностранных компаний декларировал - пошаговая инструкция, как заполнять декларацию, если вы получили дивиденды от иностранных компаний. Если за год поступило менее 100 выплат, то это не так сложно сделать "традиционным" путём. Так я делал в 2020 году за 2019 год. То же самое в формате видео [мой опыт]\n▪️ Как я декларировал дивиденды от иностранных компаний за 2020 год лучше всего смотреть в формате видео (можно на скорости 1,5х-1,75х): Видео №1, Видео №2, Видео №3. Предупреждение: этот формат подачи сведений не является официально утверждённым. Это сработало в моей инспекции, это сработало в инспекциях большого количества подписчиков. Но нет никаких гарантий, имейте это ввиду [мой опыт]\n▪️ Как платить налоги с акций иностранных компаний, особенно если вы пользуетесь услугами иностранного брокера - большое чтиво, раскрывает множество аспектов [не моё]\n▪️ Как работает валютная переоценка - на примере. Пример старый, но принцип расчёта остаётся прежним [моё]\n▪️ Немного налоговых лайфхаков: Про индексные фонды, а также Про одновременное использование ИИС+ЛДВ [моё]\n\nПо состоянию на ноябрь-2021, сроки появления ИИС 3 типа неясны, будет ли изменение или отмена ИИС 1 типа - также нет чёткой информации. Наделение брокеров статусом налогового агента по иностранным дивидендам пока что не состоялось (обсуждение до сих пор ведётся). Но уже действует упрощённый порядок получения вычета по ИИС.

Расходы, март\n\nВ марте потрачено 211\'271₽. Расходы нетипично высокие для нас, но причина простая: мы покупали вещи (услуги), которые неминуемо подорожают. Точнее, уже подорожали, но нам удалось запрыгнуть в последний вагон уходящего поезда и зафиксировать старые цены.\n\nДетализация расходов с подробностями: https://telegra.ph/Rashody-mart-04-01\n\nРасходы по категориям:\n1). Здоровье: 84194₽;\n2). Питание и бытовые принадлежности: 39935₽;\n3). Автомобиль: 33968₽;\n4). Личные расходы: 25800₽;\n5). Коммунальные услуги: 5839₽;\n6). Одежда: 4363₽;\n7). Дети: 4080₽;\n8). Развлечения: 3370₽;\n9). Алкоголь: 2840₽;\n10). Подарки: 1649₽;\n11). Дом: 1550₽;\n12). Транспорт: 1527₽;\n13). Кафе/рестораны: 1036₽;\n14). Услуги: 1000₽;\n15). Подписки: 120₽.\n\nПубличная история расходов:\nДекабрь-2021: 136\'319₽;\nЯнварь-2022: 132\'980₽;\nФевраль-2022: 112\'319₽;\nМарт-2022: 211\'271₽.

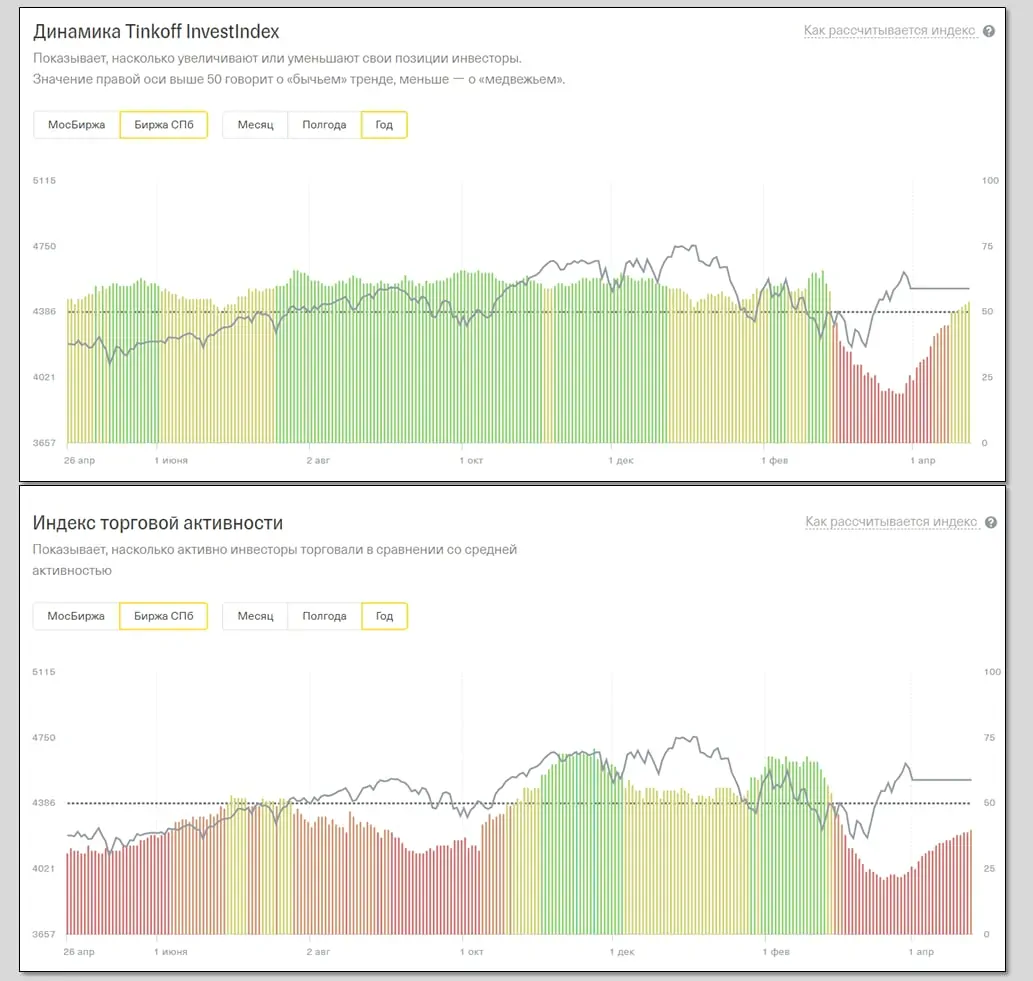

По метрикам Тинькофф, их среднестатистический частный инвестор начал постепенно возвращаться на рынок иностранных ценных бумаг (верхний график). Примерно с 19 апреля количество покупающих акции начало превышать количество продающих. Продавать, наверное, уже нечего - всё продали в предыдущие 2 месяца - и самые смелые начали потихоньку возвращаться.\n\nОбъем торгов по-прежнему небольшой (нижний график), но тоже постепенно восстанавливается.\n\nГде-то в этой точке должен появиться какой-нибудь очередной пакет санкций, который окончательно добьёт недобитого несчастного частного инвестора...

2005 год. S&P500 (ч. 1/2)\n\nЯ всегда думал: "Куплю себе сейчас много разных акций и забуду о них на 15 лет!"\nДействительно, как показывает нам 150-летняя история американского фондового рынка и почти 30-летняя история российского рынка, чаще всего акции являются лучшим вложением. Но так ли это просто с точки зрения контроля и управления активами?\n\nПеренесёмся на 15 лет назад.\nЯ раздобыл данные о составе индекса S&P500 на 01.01.2005 г. Я проанализировал его, и у меня новость.\n\nБольше трети компаний из S&P500 версии 2005 года уже не существует:\n\n* 163 (!) компании поглощены гигантами, слились с себе равными или разделены на несколько;\n* 16 компаний либо стали банкротами, либо поглощены компаниями, которые впоследствии стали банкротами (в основном, в 2008-2009).\n\nВ индексе версии 2005 года были такие компании как Reebok (поглощена Adidas в 2005), Time Warner (та, которая Warner Brothers и HBO с "Игрой Престолов", поглощена AT&T в 2016), Wrigley (поглощена компанией Mars в 2008). А ещё там были Lehman Brothers (банкрот с 2008 года), Washington Mutual (банкрот с 2008 года), Frontier (подали на банкротство пару недель назад).\n\nЕсли компанию из портфеля поглощают - это зачастую даёт хороший плюс к портфелю долгосрочного инвестора: компания-поглотитель предлагает хорошие условия и цену выкупа выше рынка. Но далеко не всегда этот процесс стоит пропускать мимо ушей. \n\nВозьмём к примеру недавнее поглощение компании Celgene компанией Bristol-Myers. О поглощении было объявлено 03.01.2019, акции Celgene стоили $74. Сделка состоялась в конце ноября 2019, акции Celgene стоили уже $108, ведь за одну акцию владелец получал 1 акцию BMY ($57) + $50 деньгами на счёт + $9 CVR (Contingent Value Right - опцион, при котором если все три лекарства Celgene, проходящие утверждение в американском Минздраве будут утверждены, вы получите эти $9; если хотя бы одно не будет утверждено - получите 0). Казалось бы, чуть выгоднее пройти через сделку, не продавая Celgene. Но дьявол кроется в деталях: с этих бонусных $50 удержали налог 30%, а CVR в России без статуса квал. инвестора продать было нельзя, и за его учёт взималась доп. комиссия до тех пор пока брокер не придумал, что сделать и как решить этот вопрос (если бы вы "забыли" о счёте, вас ждал бы сюрприз: CVR сам собой превратится или в деньги или в ноль только в марте-2021, а до этого времени - снималась бы комиссия). Так что инвестору лучше бы быть в курсе условий сделки, и принять своевременное решение - продать Celgene перед сделкой и (возможно) переложиться в Bristol Myers. Сложно? 😉 Ну а кто обещал, что будет легко! \nА теперь представьте 163, ну или хотя бы штук 20 таких слияний. Хотите "легко" - держите ETF или акции гигантов: из топ-20 того времени все остались под своими именами и никуда не пропали.\n\nУ меня уже 60 иностранных компаний и 33 российских в портфеле, и с учётом того, что за новостями приходится следить (хотя бы раз в неделю, хотя бы за новостями о слияниях) - это уже никакое не пассивное инвестирование. Такие дела...

Пятничные продукты\n\nУважаемые подписчики, нет времени объяснять! Тут вот какое дело: у меня есть подарочные карты Лента на 30\'000₽ (тридцать тысяч рублей 00 копеек). И их надо спустить максимально быстро - 31 мая Райффайзен решил приостановить их обслуживание. \n\nА мне с моим синдромом отложенной жизни ну вообще никак в голову не приходит, что можно купить за раз (ну или за два раза) на 30 тысяч. Да так чтобы это не было ненужной чепухой.\n\nПодскажите в комментариях пожалуйста: что из нескоропортящихся продуктов (не только продуктов - всего что в гипермаркетах продается) можно купить? Что бы вы на моём месте купили?

🔥 Коротко о ситуации с моим пенсионным инвестиционным портфелем сегодня

Вчера Эльвира Набиуллина заявила, что ЦБ обсуждает идею компенсации замороженных активов россиян за счёт прибыли от замороженных средств нерезидентов в России. Схема озвучена такая: денежные средства "недружественных нерезидентов", находящиеся сегодня на банковских счетах типа «С», будут инвестированы, а доход от инвестиций - пойдет в фонд компенсации. При этом объем прав нерезидентов на сами денежные средства, находящиеся на банковских счетах типа «С», не изменится.\n\nМои заблокированные активы на сумму примерно $110k USD не позволяют мне пройти мимо этой новости. \n\nЕсть один вопрос, который лежит на поверхности и требует дополнительных пояснений: а что если инвестиционного дохода не хватит на всех? Предположим, что заморожены активы на общую сумму 6 трлн ₽ (такая сумма ранее озвучивалась). А доход от инвестиций средств на счетах типа "С" (мы не знаем, сколько их там, но ЦБ знает) составит 300 млрд ₽ за год. Что в таком случае делать будем? Компенсируем всем по 5% от реальной стоимости активов? Запустим лотерею, и будем компенсировать только каждому 20-му счастливчику, вытянувшему выигрышный билет? Сделаем что-то вроде "вечной" ренты? А если разблокируется всё через 3 года, как будем засчитывать компенсации и погашать уже компенсированные акции? \n\nКонечно, инициативы в эту сторону должны приветствоваться, но выглядит идея сыро (ну или я тупой, и мне требуются дополнительные пояснения).\n\nА что если разрешить нерезидентам единственную опцию для их денег на счетах типа "С": покупать на них замороженные акции, изолированные в НРД, причем по цене не ниже мировой рыночной? И вопрос, как переводить эти ценные активы из изолированной системы в мировую, станет уже их головной болью, а не нашей. Это технически невозможно? Неправильно? Несправедливо? Лучше ОФЗ на них тарить, получать 7% годовых и лотереи устраивать?\n\nP.S.: Сама идея принудительного инвестирования замороженных средств не нова. Euroclear так же инвестирует наши с вами дивиденды, осевшие у него на счетах и не дошедшие до конечного владельца. Прибыль от инвестиций Euroclear сейчас оставляет себе.\n\n@finindie

Правы оказались все городские сумасшедшие - от Москвы до самых окраин\n\nТеперь правы оказались и те городские сумасшедшие, которые пророчили изъятие валюты у населения. Не так я ее себе представлял. Сегодня Тинькофф "обрадовал" своих клиентов тем, что с 23 июня на валютные счета будет начисляться комиссия в размере 1% в месяц, если на таковом счете лежит более $1000. По брокерским счетам аналогичного решения пока нет, но как сам банк-брокер заявил - в самом ближайшем будущем будет аналогичная комиссия и там. Мы можем либо платить такую конскую комиссию, либо добровольно сдавать всю валюту, что хранится на банковских счетах и вкладах по курсу 58₽ за доллар 🤡\nНесмотря на то, что у меня ещё есть невыбранный лимит на снятие нала, сделать это тоже не получится - в банкоматах "временно" отключили снятие валюты, причем за несколько дней до объявления новости (по моим сведениям, уже в субботу люди не могли снять валюту, несмотря на то, что на карте банкомат отображался как загруженный долларами).\nХештег #приолегетакойхернинебыло актуален как никогда. \n\nНеделей ранее таким же образом поступил Райффайзен, и я полагаю, что остальные банки в ближайшем будущем тоже подтянутся.\n\nИюнь выдался жаркий. Что же будет в августе?\n\n@finindie

Открытие переводит некоторые ценные бумаги в не попавший под санкции депозитарий\n\nВчера многие клиенты Открытия (я в том числе) обратили внимание на очень странные дела. В приложении перестали отображаться ценные бумаги, относящиеся к Мосбирже, но имеющие иностранные корни - американские акции, торгующиеся за рубли, российские компании с иностранными корнями (Яндекс, Полиметалл и проч.), евробонды, фонды ETF FinEx.\nСегодня утром они вновь отображаются, но с припиской "ФР Classica".\n\nЕсли скачать брокерский отчёт по основному счёту, то можно увидеть, что бумаги вывели из депозитария "Открытие". Это было видно ещё вчера вечером. А утром я скачал брокерский отчёт по счёту внебиржевого рынка, и увидел там приход этих бумаг с комментарием "Отчет депозитария б/н от 28.02.2022. Перевод ЦБ в портфель ФР Classica", а также указанием места хранения бумаг "ОТКРЫТИЕ-ТРАСТ". \nТак называемый Банк непрофильных активов "ТРАСТ" принадлежит ЦБ (как и само Открытие), и он не попал под действие санкций. Мне кажется, что происходящие действия как-то связаны с попытками брокера обеспечить дальнейший полный доступ к ценным бумагам, оказавшимся в частичном блоке (их можно было только продать).\n\nЯ никаких "инсайдерских" деталей не знаю, я делаю выводы на основании информации из брокерского отчёта. Мнение субъективное, инфа не 100%.\n\nP.S.: Иностранные акции, купленные на СПБ Бирже, пока что никаких движений не совершали.\n\nP.S.S.: Уважаемое Открытие, вы, блин, хоть предупреждайте (хотя бы письмом на почту). Люди сильно нервничают из-за таких внезапных "пропаж" бумаг. Хотя, если одна из ваших целей - наладить производство кирпичей в стране...

Санкции на НКЦ и валютная профилактика\n\nПятничный пост на этой неделе довольно тревожный, но время сейчас такое. В связи с предстоящими событиями, в следующие две недели ожидаются осадки в виде санкций на НКЦ (Национальный Клиринговый Центр). Так что рекомендую провести некоторые профилактические мероприятия:\n\n▪️ Убедиться в том, что на ваших брокерских счетах нет значительных валютных позиций. Валюту можно вывести на банковский счет до бесплатного лимита (уточняйте лимит в своем банке, например, в Тинькофф это до 10000 у.е.) или конвертировать в рубли. Торги валютой могут быть приостановлены, по идее это не должно повлечь за собой приостановку движения валюты между счетами внутри отдельного банка, но лучше перебдеть. С банковского обратно на брокерский легко валюту за минуту можно будет перевести обратно, если ничего не будет.\n▪️ Быть готовым к тому, что безналичная валюта на банковском счете при отсутствии биржевых торгов на неопределенный период может иметь конвертацию в рубли по невыгодному курсу.\n▪️ Если долгосрочная стратегия предполагает крупную позицию в валюте, обратите внимание на то, что наличная валюта по-прежнему доступна для покупки. Правда, курс на 10-15% выше биржевого, но курс всё ещё ниже или на том же уровне, на каком был на начало года до всех событий.\n▪️ Если ваша стратегия предполагает в ближайший год использование средств, инвестированных в акции в $$$ на СПБ Бирже, то возможно есть смысл позиции эти закрыть (а далее возвращаемся к пункту 1).\n▪️ Судя по заявлениям Мосбиржи, валютная секция биржи может быть продана какому-то другому частному участнику рынка ценных бумаг. На мой дилетантский взгляд, возможно создание независимого "НКЦ 2.0". Если такой сценарий будет успешно реализован, то в принципе рынок валюты может продолжить существование почти в том же виде, но возможность использовать свою валютную позицию для последующих инвестиций может быть закрытой на неопределенный срок.\n\n@finindie

Взломали Госуслуги\n\nСитуация произошла ещё в середине февраля. Сидел вечером за компьютером, и вдруг пришло письмо о том, что сформирована запрошенная справка о перечне бюро, в которых хранится моя кредитная история. Я удивился, т.к. никаких заявок не оставлял. Сразу же появились плохие предчувствия. Заглянул в одно бюро из тех, которые фигурировали в справке. Увидел там неутешительную информацию: кредитный рейтинг 712 (ранее был 800+) и странный показатель: "Наличие отказов: 58%".\n\nСкачал отчёт по кредитной истории, и увидел там две попытки взять микрокредит на 10\'000₽ в МФО в сентябре и в ноябре 2021 года с отказом в выдаче, а также запрос кредитной истории от МТС-Банка, с которым я никогда никаких дел не вёл. Стало очевидно, что меня взломали на Госуслугах.\n\nПошёл в Госуслуги, и на страничке Профиль -> Безопасность -> Действия в системе увидел, что у меня здесь проходной двор! Есть входы с IP из Кировской области, из Уфы, и откуда только нет. На вкладке "Моб. приложения" увидел, что я залогинен помимо своего устройства ещё и с некоего iPhone SE, и еще пары устройств. И всё берёт своё начало в сентябре 2021.\n\nОкей, я нажал кнопку "Выйти" напротив всех устройств, сменил пароль, поставил двухфакторную аутентификацию, а также уведомление письмом на почту о каждом входе в систему. Не совсем понимаю, зачем мошенникам потребовалось запрашивать справку о перечне мест, где хранится моя кредитная история, и что они с этой кредитной историей хотели делать. Но на этом они спалились.\n\nНачав искать истоки, как мой личный кабинет на Госуслугах мог быть взломан, я вспомнил один случай. Примерно в то же время Google Chrome сообщал мне, что мои пары логин-пароль на нескольких сайтах были скомпрометированы. Это были всякие магазины сантехники и какие-то непонятные техпорты. Я тогда не обратил на это никакого внимания, ведь мне не было особо важно, что там и как, а карту свою я нигде не привязываю, предпочитая вбивать данные при каждой покупке заново. И тут я всё понял: на некоторых сайтах пара логин-пароль была такая же, как на Госуслугах! \n\nДа, я - тот самый идиот, который на Госуслуги поставил самый простой пароль, который применял ещё на десятке сайтов, и двухфакторную аутентификацию не настраивал.\n\nЯ думал, что до моих данных никому нет дела. В итоге чуть не оказался счастливым обладателем микрокредитов. Отделался лёгким испугом. Не будьте такими как я. Ставьте двухфакторку на ГУ. Периодически заглядывайте в кредитную историю, даже если не берёте кредитов.

Инверсия\n\nЕсли отвлечься от проблем наших насущных и посмотреть, как там живёт мир инвестиций в США, то мы можем наблюдать довольно редкое и странное явление - инверсию кривой доходности американских гособлигаций.\n\nГосударственные облигации США являются самым надёжным инструментом для инвестиций в современном мире и точкой отсчёта в системе координат инвестиционных рисков. Доходность этих облигаций может служить индикатором настроения самых крупных мировых инвесторов. \n\nКак должно быть: чем дальше дата погашения облигации, тем больше доходности она даёт. Здесь всё понятно на интуитивном уровне: если ты даёшь деньги в долг на больший срок (например, на 10 лет), то ты берёшь на себя больше риска, чем если бы ты дал деньги в долг на небольшой срок (например, на 2 года). А значит, ты рассчитываешь на большую доходность, когда даёшь свои деньги надолго.\n\nКак оно сейчас: мир снова сошёл с ума, и 2-летние облигации дают доходность выше, чем 10-летние. Это и называется инверсией кривой доходности.\n\nВсё бы ничего (мир каждый день сходит с ума, время сейчас такое), если бы не одно большое НО. Эта инверсия происходила перед каждым кризисом в предыдущие 45 лет! Она как бы предсказывает кризисы... Даже коронавирусную пандемию она предсказала.\n\nЧто же, я решил изучить это явление повнимательнее и попытался понять: а вот лично мне, как долгосрочному инвестору, о чем оно говорит? Можно ли его как-то наверняка использовать в своей инвестиционной стратегии? Если вам эта тема интересна, полный текст можно прочитать здесь\n\ntl;dr: Впрочем как и всегда, я не нашёл решения, как можно наверняка обогнать рынок. Но я нашёл варианты, как можно наверняка проиграть рынку, сделав слишком много лишних движений в попытках навести суету в своём инвестиционном портфеле.

Как делать не надо\n\nСовершенно дикую историю приготовил вам на пятницу :) \nГерой поста собрал "бинго", 6 из 6. Правда, к джекпоту это не привело.\n\nНебольшая цитата: \n"Всё, я устал! Устал от отсутствия денег. Хочется жить по-другому\n...\nВзял под залог квартиры деньги в банке - $40\'000. За 1 год планирую рассчитаться с долгом и создать доход в $10\'000 в месяц, посвящая заработку не более 1,5 часов в день"\n\nХмм, что же могло пойти не так? Вам надоели мои страдания и несчастные 10% годовых со скучным "купил и держи"? Вот альтернативный путь:\n\nhttps://telegra.ph/Kak-delat-ne-nado-05-21

Это провал: 🌚 ставить было нельзя, почему-то она была закрыта в списке реакций. Теперь можно ставить, можно поменять реакцию на пост.\n\nP.S.: также обращу внимание на негласное правило, выработанное в чате и плавно переходящее на канал. Смайл 💩 выглядит неприятно, потому недоступен. Смайл 🤡 на канале является синонимом 💩.

Сколько денег все-таки получил Олег Тиньков за свой банк?\n\nВ начале мая основатель TCS Group Holding Олег Тиньков продал своё детище, как он сам выразился, "за копейки". Я напомню, что на момент продажи его кипрский семейный траст владел 35% акций холдинга. Сейчас в обращении 199,3 млн акций $TCSG, а у него было 69 млн 956 тыс. акций. \n\nВ недавно вышедшем интервью Олег отметил, что он не имеет права разглашать подробности сделки. Вместе с тем, он отметил несколько цифр:\n▪️ Продажа состоялась за 3% от "реальной стоимости";\n▪️ На пике рыночная капитализация доходила до $24 млрд;\n▪️ Где-то в далеком будущем была цель достичь $100 млрд рыночной капитализации.\n\nНа момент выхода интервью расписки $TCSG (каждая равна одной акции) торговались только на российских биржах - на Мосбирже и СПБ Бирже. Стоимость одной акции в тот момент составляла примерно $36. Биржевую стоимость можно называть "реальной", и на поверхности лежит такой расчет:\n\n$36 * 69,956 млн * 0,03 = $75,5 млн.\n\nВместе с тем, Олег проговорился, что если ранее он входил в рейтинги миллиардеров Forbes, то сейчас он миллиардером уже не является, и его состояние можно оценить в "примерно $0,2 млрд".\n\nСегодня о сделке рассказала и вторая сторона. Вот что сказал Владимир Потанин в своём интервью Интерфаксу: «Назвать сотни миллионов долларов копейками у меня язык не поворачивается. Для меня это большие деньги». Сотни миллионов долларов - это всё-таки чуть больше, чем $75 млн. Осмелюсь предположить, что сделка прошла по оценке, очень близкой к цене последнего закрытия торгов на Лондонской бирже 2 марта 2022 года. Расписки $TCS тогда упали до $3,193 за штуку. \n\n$3,193 * 69,956 млн = $223,3 млн.\n\nЭто уже больше похоже на правду. В таком случае всё сходится: "реальной стоимостью" компании Олег считает ту максимальную ноябрьскую капитализацию $24 млрд, он продал банк за 3% от стоимости, которую считал реальной, сейчас его состояние оценивается в что-то около $0,2 млрд, и Потанин заплатил сотни миллионов долларов.\n\nИсходя из текущего курса $1 = 62₽, Потанин приобрел компанию по цене около 200₽ за акцию при текущей цене на бирже 2300₽ за акцию, то есть примерно в 11 раз дешевле. С чем его и поздравляю. А Олег выручил чуть больше $200 млн.\n\n@finindie

Пятничный цифровой ларёк\n\nЧасто упоминаю нечто под кодовым названием "цифровой ларёк" в своих постах. Этот блог про мои личные финансы, а ларёк занимал значительное место в них долгие годы. Так что есть смысл рассказать.\n\nЧто это такое? [объяснение для тех, кто в теме]\nСервис по повышению уровня профиля в Steam Community с индивидуальным подходом + бот, продающий полные сеты карточек для повышения уровня (редкие сеты). Профит возникает на арбитраже валют и на использовании скриптов для ускорения процесса покупки и сбора сетов через торговую площадку Steam Community Market. В отличие от многих конкурентов, у меня нет "карточной фермы" с тысячей ботов, фармящих карточки. Я специализируюсь на том куске рынка, где эти боты не работают. На этом куске рынка гораздо ниже конкуренция и выше маржа. Но и гораздо меньший спрос.\n\nЧто это такое? [объяснение для тех, кто не понял ни слова]\nВ крупнейшем онлайн-магазине игр Steam помимо самого магазина есть социальная сеть - что-то типа Фейсбука для геймеров - Steam Community. Там у каждого пользователя есть профиль, возможность добавлять друзей, настраивать витрины в профиле, переписываться с друзьями в чате и многое другое. У каждого профиля есть уровень, который может расти если: а) покупать игры и выполнять какие-то сезонные несложные задания (уровень растёт медленно); и б) собирать наборы карточек из игр (уровень может вырасти намного быстрее и выше). Карточки выпадают в небольшом количестве пока ты играешь в игры, и их можно продать на встроенной в эту соцсеть бирже. Основная масса пользователей продаёт эти карточки. Но есть и те, кто заинтересован в повышении своего уровня в соцсети - и они, наоборот, покупают. Здесь они сталкиваются с двумя проблемами: а) это сложно: нужно очень много кликать; и б) это дороже для пользователей из США/Европы, чем для пользователей из России или какой-нибудь Индонезии из-за разницы в комиссиях за сделки.\n\nДля кого это?\nСервис ориентирован на клиентов с уже высоким уровнем, которые желают сделать его ещё выше. Среди клиентов разные люди: богатые арабы (в том числе, голубых кровей), не менее богатые европейцы и американцы (скорее всего, дети богатых родителей - я не уточнял). С русскими гораздо больше мороки при многократно меньшем выхлопе, поэтому почти с самого начала я решил на русскоязычную аудиторию не работать.\n\nЗачем им высокий уровень? \nНе спрашивайте, я не знаю ответа. Это просто соревнование из разряда "я настолько богат, что могу себе позволить безумно дорогую вещь, в которой нет никакого практического смысла". У вас могут здесь возникнуть неприличные, но более яркие ассоциации. Единственная практическая польза заключается в следующем: чем выше твой уровень, тем выше ты в списке друзей, который виден у каждого в профиле. Это полезно для тех, кто делает какой-то бизнес в соцсети: это элементарно повышает количество просмотров твоего профиля. Ведь каждый хочет зайти и посмотреть, что это за идиот сделал себе 1000-й уровень в Steam, он же стоит уйму денег.\n\nКак долго я этим занимаюсь?\nСервис работает с 2014 года - правда, в 2022 можно будет говорить если не о закрытии, то о замораживании. Возможно, ещё и поэтому я рассказываю о нём сейчас: я уже не вижу идей, как на этом зарабатывать мне с моим 8-летним опытом, так что не вижу угрозы в том, что кто-то будет настолько глуп что полезет в бизнес, в котором золотые годы были в 2016-2018 :)\n\nСколько удавалось зарабатывать?\nДавайте я не буду называть конкретных цифр. Ларёк имел ярко выраженную сезонность: в период летней и зимней распродажи пользовался наибольшим спросом. В "золотые годы" он приносил в среднем за год больше, чем основное место работы.\n\nP.S.: У меня много баек собралось, которые я практически никому никогда не рассказывал. Если вдруг вам интересно, я могу периодически их публиковать.

Дефолт может состояться уже на этой неделе! Что делать со сбережениями\n\nСлово "ДЕФОЛТ" действует на нас с вами магическим образом. Сразу появляются ассоциации с 1998 годом. И в этой статье я постараюсь простыми словами объяснить, что произойдёт на этой неделе, как это отразится на наших с вами сбережениях, и какие могут быть варианты. \n\nЯ разобрался, откуда ноги растут, и что на самом деле произойдёт. Разобравшись в вопросе, я описал свои мысли о сбережениях сразу по 7 типам активов: наличные рубли, вклады в рублях, наличная валюта, вклады в валюте, иностранные акции, российские акции, золото.\n\nСвоих старых подписчиков я могу сразу предупредить, чтобы не пугались: принципиально моя позиция не изменилась - новых действий со своими сбережениями я не совершил.\n\nТекст большой, так что упаковал его сюда: https://telegra.ph/Defolt-Rossii-uzhe-na-ehtoj-nedele-CHto-delat-so-sberezheniyami-instrukciya-03-14\n\nА также опубликовал на Пикабу (возможно, там вам удобнее): https://pikabu.ru/story/defolt_mozhet_sostoyatsya_uzhe_na_yetoy_nedele_chto_delat_so_sberezheniyami_8924554

Visa и Mastercard всё\n\nЯ - человек простой, и несмотря на заверения о том, что мы сможем продолжать использование Visa/MC внутри страны, выпустил себе карты Мир. Заодно настроил Mir Pay.\n\nЕсли захотите тоже оформить себе, то можете заодно поддержать канал (мне придет вознаграждение):\n▪️ Открытие - на странице оформления выберите платежную систему "МИР". Карты доставляют на дом в большинстве крупных городов. Выпуск карты стоит 500₽, но они вернутся на бонусный счёт после оплат в магазинах на сумму 10\'000₽. Обслуживание бесплатное. Не забудьте проверить, поставлено ли оповещение в формате Push - оно тоже бесплатное в отличие от оповещений по SMS.\n▪️ Тинькофф - на странице оформления напротив фразы "Выберите валюту карты" нажмите на три серые точки и выберите платежную систему. По моей ссылке у вас будет бесплатное обслуживание навсегда. После получения проверьте, выключено ли у вас СМС-оповещение, т.к. оно платное.\n\nКогда и если буду выпускать карты других платежных систем (мб Union Pay) - обязательно расскажу.

Акции компании РУСАЛ торгуются не только на Мосбирже, но и на Гонконгской бирже. Эти акции примечательны тем, что после приостановки торгов депозитарными расписками российских компаний на Лондонской бирже и после приостановки торгов акциями компаний с российскими корнями на американских NASDAQ и NYSE (например, Яндекс, OZON, ЦИАН итд) только РУСАЛ в Гонконге остаётся окошком, в которое можно заглянуть и понять, как мировой рынок оценивает российский бизнес.\n\nТикер в Гонконге: 0486.НК (или просто 486). Сегодня компания прибавила +34%, цена закрытия составила 4,80 HKD. Это примерно 65,40₽ за одну акцию на Мосбирже.\n\nУ меня сейчас 360 акций $RUAL со средней ценой покупки 39,72₽. В последний день торгов на Мосбирже 25 февраля РУСАЛ стоил 60₽ за акцию. Я планирую при открытии торгов на Мосбирже покупать акции российских компаний. Вряд ли вы должны воспринимать это как рекомендацию - достаточно посмотреть мои посты за январь, чтобы понять, что маркет-тайминг - это не моё.

Личные финансы и учет расходов\n\nТак как в первую неделю января ничего выдающегося не происходит (в моем пенсионном портфеле в том числе), то позвольте мне написать немного об учете доходов и расходов.\n\n▪️ На самом деле, нет никакой проблемы в том, что вы не ведете учет и не хотите его вести. Сраные коучи и продавцы курсов могут утверждать обратное, чтобы продать вам отдельный блок курса о том, как вести этот учет (когда выпустят курс на тему "а как какать?" - обязательно пришлите мне ссылку). Но давайте будем откровенными - ничего особенного не произойдет, если вы не знаете свои траты по категориям вплоть до рубля;\n▪️ Я делаю это, потому что мне нравится сам процесс и оценка полученной статистики. Ну и еще потому что в какой-то момент я устал от бесконечных вопросов "как можно совмещать нормальное существование и норму сбережений 60%";\n▪️ Я не использую какой-то специальный софт. Я пробовал пользоваться Дзен Мани, мне почему-то не зашло. Я использую стандартный шаблон гугл-таблиц, каждый месяц создавая новую копию для нового месяца. Найти шаблон можно, зайдя в Гугл Диск, нажав "Создать" -> "Google-Таблицы" -> "Использовать шаблон" -> выбрать шаблон "Месячный бюджет";\n▪️ Не вижу огромной пользы для себя в большом количестве категорий и сильной детализации внутри категорий. 12-15 категорий - идеально;\n▪️ Среди моих подписчиков есть люди, которые ведут учет доходов и расходов ежемесячно на протяжении 10-15 лет. Я хотел бы выразить респект таким людям, это круто. Они используют самые разные инструменты: Дзен Мани, CoinKeeper, собственные наработки (в том числе, на базе обычного Excel) - в комментариях этот список вы можете расширить;\n▪️ Нет никакого смысла меряться расходами, попутно оскорбляя окружающих за то, что они не такие как вы. Я понимаю людей, живущих на 30 тысяч рублей в месяц - ровно как и людей, живущих на 300 тысяч рублей в месяц. В какой-то период жизни высокие (относительно моих) траты вызывали у меня некоторое бомбление, но я уже перерос это;\n▪️ Мои разборы дневников трат ТЖ - это в первую очередь развлекательный контент, не в полной мере отражающий реальное отношение к людям и к их личным финансам. Так что если вдруг кого-то обидел какой-то формулировкой во время этих разборов - прошу простить. \n\n@finindie

Сразу много людей мне написали, что с 01.07.2021 Interactive Brokers отменили абон.плату $10 для счетов с активами менее $100\'000. Ранее эта "заградительная комиссия" для многих являлась проблемой, а теперь её нет.\nЯ рад за всех, кто пользуется IB сейчас - сэкономите небольшую денежку, это всегда хорошо. Для всех тех, кто с небольшим бюджетом хотел пользоваться единственным американским брокером, обслуживающим физлиц из РФ и стран ближнего зарубежья, - это тоже прекрасная новость, теперь у вас минус одна головная боль.\nЯ по-прежнему не планирую открывать счёт в IB, и дело не в $10 в месяц. Я не делал этого не из-за комиссии. Сейчас попробую объяснить: есть три основных фактора (может есть ещё какие-то - напишите), из-за которых люди хотят пользоваться IB, проживая в России:\n\n1. Фактор доступности инструментов. Это круто, можно покупать вообще всё, а не только то, что допущено у нас на российских биржах. Но вы знаете моё отношение к налоговым льготам, я считаю их использование важным. А на то, что не допущено у нас, они всё равно не распространяются. У меня и так есть выход на Нью-Йоркскую биржу через Открытие. Короче, всё сложно, но этот фактор лично для меня особой роли не играет. Гораздо важнее, чтобы всё более широкий круг инструментов добавляли на наши биржи, ведь тогда (по существующему законодательству) они по умолчанию добавляются в список инструментов, по которым есть льготы.\n\n2. Фактор эмиграции. Есть множество людей, планы которых предполагают эмиграцию. При таком исходе событий счёт в IB не только позволяет безболезненно осуществить перевоз сбережений, но и в случае с некоторыми оффшорными юрисдикциями ещё и налоги не платить ни здесь, ни там. Темой таких схем ухода от налогообложения я не интересуюсь и не планирую писать о них. Я не считаю, что люди, выбравшие эмиграцию, делают что-то не так. Я уважаю их выбор, есть много веских оснований это делать. Говоря за себя, наш план не предполагает переезда за рубеж, так что этот фактор для меня тоже не играет роли.\n\n3. Фактор надёжности финансовых институтов. Есть ещё больше людей, которые считают, что дни института частной собственности в России сочтены. И поэтому хранить все активы нужно обязательно где-то за границей. Правда, часто люди заявляют о том, что частную собственность непременно упразднят и они же берут ипотеки, покупая разную недвижимость. Я не считаю, что вероятность такого события равна нулю. Но я считаю её крайне низкой. Я уважаю позицию людей, которые оценивают этот риск иначе. Здесь не может быть правых, произойти может что угодно и когда угодно. Я бы очень не хотел увидеть срач на эту тему в комментариях под постом, надеюсь на ваше понимание.\n\nЕсли хотя бы один фактор из перечисленных для вас является существенным, то имейте ввиду - одна из преград для вас снята. Заморочки с самостоятельной отчётностью перед налоговой пока что никуда не делись.

B.E.A.C.H., наиболее пострадавшая индустрия\n\nВспышка COVID-19 развернула всю мировую экономику вниз. Компании из сектора туризма и развлечений, так называемые "BEACH", получили самый сильный удар.\n\nBooking (Бронирование), средняя просадка -45%;\n\nEntertainment (Развлечения), средняя просадка -50%;\n\nAirlines (Авиалинии), средняя просадка -55%;\n\nCruises & Casinos (Круизы и Казино), средняя просадка -65%;\n\nHotels & Resorts (Отели и Курорты), средняя просадка -50%.\n\nИсточник: Visualcapitalist\n\nЖаль, что когда станет понятно, что всё позади, будет уже слишком поздно покупать. А сейчас некоторые из этих компаний просто "валяются никому не нужные на дороге".\nСтрашно представить, как будут жить наши южные курортные города, если "отлив" продлится на весь курортный сезон...

▪️ Курс доллара подскочил до 108₽, но на момент написания поста ~95₽\nВ целом, спокоен. Сейчас только 13,7% от всего капитала в рублях, но рынок акций закрыт, так что это без учёта возможной переоценки акций. Сейчас ничего не делаю - не покупаю (и не продаю :D ). Купил 1000$ в пятницу по 81,80₽.\n\n▪️ Акции, облигации и фьючерсы на Мосбирже сегодня не торгуются. На СПБ пока под вопросом\nЕсли это спасает судьбы людей с кредитным плечом, которые могли бы сегодня улететь в многомиллионный кредит перед брокером, то пусть будет так.\n\n▪️ ЦБ повысил ключевую ставку до 20%\nРешение воспринял с удивлением. Я предполагал, что будет повышение, но не настолько резкое. Но новости выходных дней внесли свои корректировки. Я не планировал пользоваться кредитами в обозримом будущем - ни ипотекой, ни автокредитом, ни потребительскими кредитами.\n\n▪️ Блокировки SWIFT у санкционных банков\nНе планировал использовать банковские валютные переводы из санкционных банков куда-либо. Возможно, YouTube использует SWIFT для переводов мне, но они приходят на Тинькофф. Не проверял, как проверить - не знаю. По информации от подписчика, сегодня пришли купоны по евробондам в $ на счёт в ВТБ. По всей вероятности, дивиденды в $ также смогут приходить на счёт в ВТБ - по факту поступлений напишу.\n\n▪️ В Лондоне сегодня большое падение депозитарных расписок на российские акции \nСбер -70%, Новатэк -70%, Газпром -30% за сегодня там. Закрытый домашний рынок и низкая ликвидность усугубляют падение. Возможно, это неадекватные цены, а может - вполне себе справедливые. Истину узнаем чуть позже. Но с учётом цен там, падение индекса RTS с октября 2021 составляет примерно 80%. В 2008 было 80%. Что ж, я полагаю, аргумент "Ты - неофит, не знаешь как было в 2008" ко мне больше неприменим.\n\n▪️ Есть трудности со снятием валюты\nФинансовая подушка, на 2/3 состоящая из валютного кэша под рукой, позволяет несильно переживать на этот счёт. На четверг заказано ещё немного валюты, которая подвисла на брокерском счёте ВТБ - по результатам напишу. На Открытии свободной валюты нет. На Тинькофф валюта на банковском счёте, снимать не планирую. Рубли, конечно же, не снимаю ниоткуда - бессмысленная процедура.\n\n▪️ Помню о важном\nАкции в депозитарии - это моя собственность. Они в надёжном месте, даже если операции купли-продажи с ними на открытых торгах затруднены. Денежные средства на брокерских счетах не застрахованы. Денежные средства на банковских счетах (в том числе, в валюте) застрахованы АСВ в пределах эквивалента 1,4 млн ₽ на каждый банк. Это базовые принципы, о которых я раньше читал и не понимал, как мне эта информация может в жизни пригодиться.